Indgreb i virksomhedsordningen

Der er gennemført et indgreb i efteråret over for virksomhedsordningen.

I denne artikel giver jeg dig over blik over indgrebet, forklarer dig, hvorfor indgrebet var nødvendigt, og kritiserer indgrebet fordi det er alt for vidtgående efter min opfattelse.

Indgrebet består af 3 hovedelementer:

• Indgreb overfor såkaldt Negativ indskudskonto

• Indgreb over for Sikkerhedsstillelse for privat gæld

• Satsen for såkaldt rentekorrektion stiger

For at forstå denne artikel tager jeg dig lige på en (meget) kort og banaliseret beskrivelse af virksomhedsordningen.

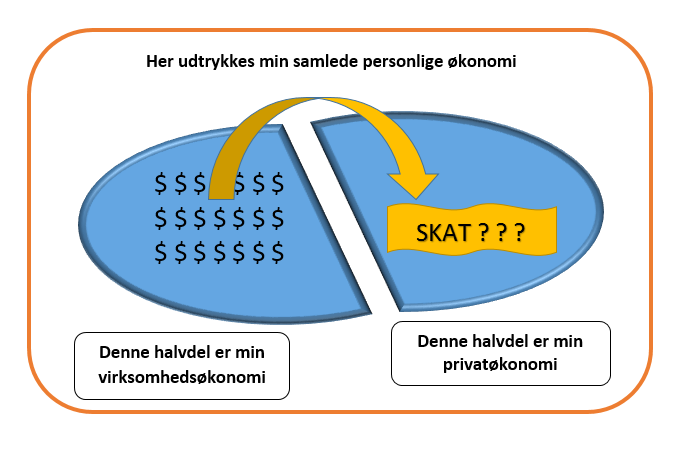

Virksomhedsordningen er en teknisk skatteordning (mulighed) for dig, der driver personlig virksomhed eller (nogen gange) virksomhed via et såkaldt ”skattemæssigt gennemsigtigt selskab”. (Et skattemæssigt gennemsigtigt selskab, er et selskab, der ikke eksisterer skattemæssigt – et I/S, et K/S eller et P/S.) En teknisk skatteordning: Med virksomhedsordningen opnår du mulighed for (kun) at ”blive beskattet, som om du drev virksomhed i et ApS” – sådan nogenlunde. Din virksomheds økonomi udskilles teknisk (og regnskabsmæssigt) fra din privat økonomi og indkapsles i sin egen ska eller halvdel – se figuren ovenfor.

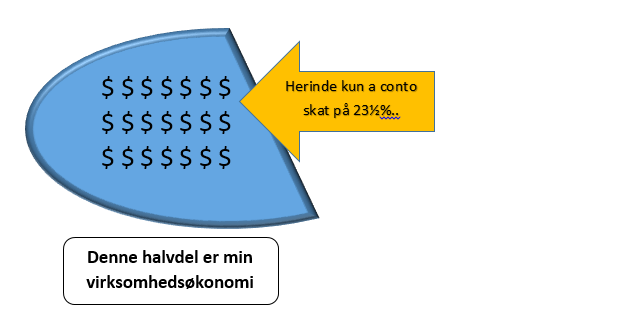

Inde i skallen:

Alle økonomiske resultater du laver inde i skallen beskattes foreløbigt med en a conto skat. Inde i skallen betaler du virksomhedsskat (i 2015 betaler du 23½ %, som i øvrigt nedsættes til 22% i 2016 og efterfølgende indkomstår).

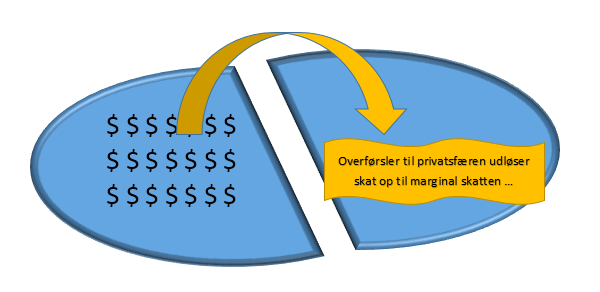

Overførsler ud af skallen:

Når du hæver eller flytter midler ud af skallen til dig selv ”privat”, bliver du beskattet svarende til forskellen mellem det, du allerede har betalt a conto inde i skallen, og så det du så samlet skal betale – afhængig af hvor meget du hæver ud af skallen. ”Jo mere jo værre”…

Forskellen i skat er temmelig stor:

Uden for skallen betaler du en progressivt stigende skat, afhængig af hvor meget du ”forbruger” udenfor. Topskattegrænsen er i 2015 kr. 459.200. Skatten består af summen af kommuneskat, sundhedsbidrag, statsskat (bund- & topskat), evt. kirkeskat – marginalskatten er i 2015: 56,4%.

Tema: Hvordan kunne jeg undgå denne ”overførselsskat” – og hvorfor kan jeg ikke mere??

Kunne man forestille sig en optimeret ordning, hvor du kunne få effekt af din indtjening og opsparing inde i skallen – vel og mærke ovre i privatsfæren – uden at hæve noget ud af skallen. Så ville du jo spare forskellen mellem ”23½% og 56,4%” eller på almindelig dansk – helt enormt meget skat. Kunne man forestille sig, at man på den måde kunne ”optimere” din virksomhedsordning. Hidtil har der været et par basale modeller:

MODEL 1: Mit store hus:

Jeg køber et stort flot hus, som jeg egentlig ikke har råd til. Jeg betaler gælden i huset inde i skallen, men bor privat i huset uden negative skattemæssige konsekvenser.

MODEL 2: Mit overdådige privatforbrug:

Jeg gider ikke hive penge ud af skallen. Jeg låner bare penge i banken til mit privatforbrug, og så stiller jeg millionerne inde i skallen til sikkerhed for lånet i banken. Hvor nemt: Jeg har ikke hævet en klink og skal derfor ikke betale forskellen mellem ”23½% og 56,4%”. Ulempe: Den dag jeg ikke længere er på arbejdsmarkedet, da napper banken pengene i virksomhedsordningen, men det udløser selvfølgelig en kæmpe skat. Det rager mig dog en høstblomst, for SKAT kan jo ikke plukke håret af en skaldet. Konklusion: Jeg har altså lade samfundet finansiere mit privatforbrug og min fede Mercedes.

Indgrebet går ud på at indskrænke disse muligheder.

De her modeller – Er det nyt? Modellerne har eksisteret i årevis, og været behandlet i et utal af afgørelser. Med andre ord: forarbejder, retspraksis samt skattemyndighedernes administrative praksis har givet adgang til ovenstående i årevis – og årevis er altså helt tilbage til 1996 og længere – vi taler altså 20 år.

I forbindelse med lovbehandlingen blev skatteministeren stillet følgende spørgsmål: Hvornår blev man opmærksom på, at virksomhedsordningen kunne udnyttes af enkeltstående til at betale mindre i skat? Skatteministeren svarede: Det er først henover vinteren 2013/2014, at Skatteministeriet har fået endelig klarhed over den utilsigtede udnyttelse af virksomhedsordningen. Den efterfølgende periode har været brugt til at analysere udnyttelsen og udarbejde lovforslag. Siden virksomhedsskattelovens indførelse er der sket en markant stigning i forskellen mellem virksomhedsskatten og beskatningen af personlig indkomst. Det antages, at denne udvikling gradvist har gjort den utilsigtede udnyttelse mere attraktiv for de selvstændige.

Man har vidst det her i 20 år, men har siddet på hænderne. Punktum.

Lad os behandle modellerne lidt nærmere, og derved samtidig beskrive indgrebet:

Først: MODEL 1: Mit store hus:

Jeg køber en stor pragtvilla. Jeg propper al prioritetsgælden på 10 mio. ind i min virksomhedsordning, og vupti, jeg opnår fuldt fradrag for alle renter på gælden, ligesom jeg kan afdrage gælden med midler, der jo alene er beskattet med virksomhedsskat..Konsekvens: Jo, jeg kommer jo af med gælden meget hurtigere end ved 50% i skat, så jeg sparer jo voldsomt meget.

Ulempe: Rent teknisk opstår der en såkaldt negativ indskudskonto. Indskudskontoen udtrykker teknisk summen af aktiver og gæld, jeg indskyder i virksomhedsordningen. Indskyder jeg aktiver for 1 mio. og ingen gæld, så er saldoen 1 mio. Indskyder jeg aktiver for 1 mio. og 10 mio. i gæld, så er saldoen negativ med 9 mio.Konsekvens af sådan en negativ indskudskonto var før indgrebet: Såkaldt rentekorrektion. Hvad betyder det? Det betyder, at der skulle beregnes en – skal vi kalde det – rente af den fordel, der opstår i eksemplet, således at det basalt set var neutralt for mig at indskyde privat gæld. (Med andre ord, med den rette rentekorrektion, var fordelen udlignet.) Så hvis den effektive rente på prioritetsgælden var højere end den rentekorrektionssats jeg skulle betale som ”straf” for at placere min private gæld i virksomhedsordningen, så kunne det betale sig? Ja. Og jo finere hus, jo bedre. (Samtidig med at jeg kunne afdrage på gælden med en ”indkomstskat på kun 25%”.) I 1986 var kapitalafkastsatsen 10%. I 2011 var den 2%, i 12 var den 1% og i ´13 var den 2%. Hvis kapitalafkastsatsen svarer til den effektive forrentning af gælden, var der som nævnt ingen rentemæssig fordel ved at placere gælden i virksomhedsordningen. Hvis kapitalafkastsatsen var lavere, var der en fordel, og fordelen blev klarere og klarere jo højere rente, der var på mit prioritetslån. Konklusion: Negativ indskudskonto? Og hvad så…

Hvad går indgrebet så ud på:

Hovedregel – Husk indledningen til denne artikel: Alt det resultat du ikke hæver over i privatøkonomien fra virksomhedsordningen, kan du spare op til foreløbig lav a konto skat!Denne hovedregel følger af Virksomhedsskattelovens § 10, stk. 2, der siger: …Overskud efter stk. 1, der ikke overføres til den skattepligtige med virkning for indkomståret, beskattes foreløbigt i indkomståret med en virksomhedsskat, som beregnes med den i selskabsskattelovens § 17, stk. 1, nævnte procent for det pågældende indkomstår. Overskud med fradrag af virksomhedsskat indgår på virksomhedens konto for opsparet overskud.

Det er en kæmpe fordel og hele essensen i virksomhedsordningen at kunne udnytte denne fordel. Den foreløbige skat svarer til den til enhver tid gældende selskabsskat:Virksomhedsskattelovens § 17, stk. 1: Indkomstskatten … beregnes af den skattepligtige indkomst og udgør 24,5 pct. for indkomståret 2014, 23,5 pct. for indkomståret 2015 og 22 pct. for indkomståret 2016 og efterfølgende indkomstår.

Men: har du negativ indskudskonto – dvs. er du omfattet af denne regel: Virksomhedsskattelovens § 11, stk. 1, 1. pkt.: Er saldoen på indskudskontoen negativ på det tidspunkt, hvor anvendelsen af virksomhedsordningen påbegyndes, eller for efterfølgende indkomstår ved indkomstårets begyndelse, eller er saldoen på indskudskontoen negativ ved indkomstårets udløb, beregnes rentekorrektion.

Da gælder følgende og denne sætning udtrykker indgrebet: I Virksomhedsskattelovens § 11 indsættes som stk. 4: »Stk. 4. … (Har du negativ indskudskonto …) kan der ikke foretages foreløbig beskatning efter § 10, stk. 2.« Med andre ord: Du kan ikke nøjes med a conto skat. Denne lille tilføjelse betyder altså, at alt overskud, der ikke hæves, kommer til beskatning. Alt kommer til beskatning. Alt. Fra hvornår? Med ”virkning for indkomst erhvervet fra og med den 11. juni 2014”.

Undtagelse: Reglen finder ikke anvendelse i småsager, dvs. hvis den numeriske værdi af en negativ saldo på indskudskontoen såvel primo som ultimo indkomståret begge med tillæg af en eventuel sikkerhedsstillelse den 10. juni 2014 ikke overstiger 500.000 kr. Uanset 1. pkt. finder § 1, nr. 6, dog anvendelse fra og med det indkomstår, hvor en saldo på indskudskontoen bliver negativ eller en negativ saldo forøges.

Hvad betyder det?

Det betyder, at loven IKKE kun ændres fremadrettet. Det betyder at loven griber ind og får effekt overfor dispositioner, som du allerede HAR foretaget dig i tillid til, at gældende regler var gældende. Er det lovgivning med tilbagevirkende kraft? Ja. ”… borgerne (skal) på forhånd … kunne sætte sig ind i de retsregler, der har betydning for deres adfærd, således at de kan indrette sig derpå. Kendskab til lovene kan først opnås, når loven er vedtaget og kundgjort, og såfremt en lov er tillagt virkning fra et tidligere tidspunkt, er borgerens retsstilling forbundet med en vis usikkerhed….”… Hvad er skatteministeriets holding? ”…Derfor overvejes det nøje ved udarbejdelsen af alle lovforslag, om der er behov for at lovgive med tilbagevirkende kraft, og det sikres, at en eventuel tilbagevirkende kraft gøres så lidt indgribende som muligt….” (Citater fra http://www.skm.dk/media/125142/skatdecember2001.pdf”).

Kritik: Ja, har du i tiltro til gældende regler gennem 20 år optimeret din virksomhedsordning, så har du problemer nu. Se at få rettet ind.

Dernæst: MODEL 2: Mit overdådige privatforbrug:

Jeg gider ikke hive penge ud af skallen. Jeg låner bare penge i banken til mit privatforbrug, og så stiller jeg millionerne inde i skallen til sikkerhed for lånet i banken. Eller jeg etablerer ”nedsparing” i privatsfæren og opsparing i virksomhedsordningen. Under alle omstændigheder undgår jeg at udtage midler fra skallen til mig selv.

Indgrebet:

Virksomhedslovens § 10, stk. 6: Stilles aktiver i virksomhedsordningen til sikkerhed for gæld, der ikke indgår i virksomhedsordningen, anses det laveste beløb af enten gældens kursværdi eller sikkerhedsstillelsens størrelse for overført til den skattepligtige, jf. dog stk. 7-9. Opgørelsen af beløbet sker på det tidspunkt, hvor der stilles sikkerhed.

Stk. 7.: Stk. 6 finder ikke anvendelse, hvis sikkerhedsstillelsen er foretaget som led i en sædvanlig forretningsmæssig disposition.

Stk. 8.: Stk. 6 finder ikke anvendelse for gæld med pant i ejendomme omfattet af § 1, stk. 3, 2. og 3. pkt., i det omfang gælden ikke overstiger ejendomsværdien med tillæg af udgifter til forbedringer, som er foretaget efter fastsættelsen af ejendomsværdien, eller den kontante anskaffelsessum for den del af ejendommen, der tjener til bolig for den skattepligtige. Vurderingen efter 1. pkt. foretages på det tidspunkt, hvor der gives pant i ejendommen.

Stk. 9.: Stk. 6 finder ikke anvendelse for sikkerhedsstillelse, der etableres fra og med den 11. juni 2014 til og med den 31. december 2017, i det omfang sikkerhedsstillelsen afløser en sikkerhedsstillelse, der eksisterede den 10. juni 2014, og beløbsmæssigt ikke overstiger denne. Den beløbsmæssige værdi af en sikkerhedsstillelse, der eksisterede den 10. juni 2014, opgøres pr. 10. juni 2014 som det laveste beløb af enten gældens kursværdi eller sikkerhedsstillelsens størrelse.«

Hvorfor kritisere – det jeg beskriver, lyder som usmagelig udnyttelse af et svagt skattesystem.

Er det her indgreb ikke i orden? Det er det vel. Det er et politisk spørgsmål.

Er det skattetænkning og alt det der? Ja, det er det vel.

Hvad er der så galt? Altså ud over det med lovgivning med tilbagevirkende kraft?

– at der skydes med spredhagl. Spredehagl? Ja – indgrebet rammer for bredt. Det er lidt kompliceret, men jeg forsøger:

Hvis du anvender virksomhedsordningen, og udnytter denne som beskrevet med de farverige modeller, og du derved opnår en såkaldt negativ indskudskonto, så kan du altså ikke udnytte ”årsag nr. 1” til virksomhedsordningen: at du kan spare op til a conto beskatning.

Men hvad nu, hvis den negative indskudskonto kan opstå af andre årsager?

Opstå uden du bebrejdes det, og uden at det er udtryk for, at du har udnyttet ordningen.

Bliver du så også straffet?

Ja du gør. Punktum.

Og det er spredehagl.

Eksempler:

Hvis man foretager hævninger, der overstiger årets resultat eller det opsparede overskud, opstår en negativ indskudskonto. UANSET man ikke har udnyttet virksomhedsordningen til at skaffe sig privatøkonomiske fordele i strid med ordningens formål så er man omfattet af indgrebet.

Har man således solgt en af flere personlige virksomheder (der jo skattemæssigt betragtes som én virksomhed) kunne man via den såkaldte delsalgs-reglen i VSL § 15a overføre nettosalgsprovenuet til privat økonomien og dermed får negativ indskudskonto. UANSET man ikke har udnyttet virksomhedsordningen til at skaffe sig privatøkonomiske fordele i strid med ordningens formål så er man omfattet af indgrebet.

Hvis man gennemfører en delvis skattefri virksomhedsomdannelse efter VOL § 16a, stk 1, altså hvor ikke alle aktiver og passiver i virksomhedsordningen overføres til selskabet, overføres der med virkning fra begyndelsen af omdannelsesåret et beløb svarende til kontantværdien af vederlaget for virksomheden, jf. lov om skattefri virksomhedsomdannelse § 2, stk. 1, nr. 3, fra indskudskontoen til mellemregningskontoen, uden at der først skal hæves beløb efter § 5, stk. 1. Derved kan der opstå negativ indskudskonto.

Med andre ord: har man før den 11. juni 2014 foretaget en skattefri delomdannelse af sin virksomhed og har man derved fået en negativ indskudskonto, UANSET man ikke har udnyttet virksomhedsordningen til at skaffe sig privatøkonomiske fordele i strid med ordningens formål, så er man omfattet af indgrebet.

Hvad med den her sikkerhedsstillelse:

Vi har berørt det ovenfor under ”mit overdådige privatforbrug”. Altså reglen var: Stilles aktiver i virksomhedsordningen til sikkerhed for gæld (efter 11.06.2014) .. anses .. beløb .. for overført til den skattepligtige. Hvad betyder det på dansk?

Læg mærke til at der bare står ”gæld”. Der står ikke noget om ”min gæld” – blot gæld.

Dermed er det al gæld, der er omfattet.

- Altså sikkerhedsstillelse for mit eget private billån.

- For min private kassekredit.

- For min datters studielån.

- For min nabos erhvervsmæssige projektlån.

- For min nabos datterselskabs kassekredit.

Al gæld, medmindre sikkerhedsstillelsen er foretaget som led i en sædvanlig forretningsmæssig disposition.

Hvad betyder .. anses .. beløb .. for overført til den skattepligtige?

Det aner vi ikke.

Ifølge skatteministeren betyder det, at ”… et beløb svarende til sikkerhedsstillelsen for privat gæld anses for at være overført til den selvstændige. Det sker ved, at beløbet tillægges virksomhedens indkomst og anses for hævet af den skattepligtige uden om den almindelige hæverækkefølge. Der vil derfor alene være tale om bogholderimæssige posteringer. Hvis der følger kontante beløb med, anses disse for at være hævet i hæverækkefølgen.” (svar på spørgsmål 36 til ministeren).

Dette svar giver desværre langt flere spørgsmål, der ikke kan besvares:

Bid lige mærke i, at ”beløbet tillægges virksomhedens indkomst”. Jo tak. Betyder det, at beløbet skal beskattes i virksomheden? Måske. I så fald skal virksomheden a conto beskattes af beløb virksomheden ikke har tjent.

Betyder det også, at beløbet skal beskattes hos mig (ja!!), som led i hæverækkefølgen, eller er det bare personlig indkomst? Næppe som led i hæverækkefølgen. Jeg tror du vil opleve skat udenfor hæverækkefølgen.

Betyder det også, at jeg skal betale AM bidrag? Ingen anelse – vi ved det ikke.

Men det betyder, at du beskattes af sikkerhedsstillelsen, som om den var hævet, og hæver du penge til at betale gælden, så beskattes du af dette beløb: altså 100.000 i sikkerhedsstillelse = i skat = hæver du herefter 100.000 = skat x 2…

Det kaldes for dobbelt beskatning.

Skatteministeren er sjovt nok blevet stillet dette spørgsmål, men der foreligger ikke rigtigt noget klart svar: ”…Er ministeren enig i, at det er urimeligt, at den bebudede skærpelse, hvorefter en sikkerhedsstillelse for privat gæld skal anses for en hævning, som tillægges virksomhedens resultat og beskattes særskilt, betyder, at virksomhedsejeren beskattes to gange, nemlig både på tidspunktet hvor der stilles sikkerhed og efterfølgende, når det samme beløb hæves for at betale den private gæld, der er stillet sikkerhed for, hvorimod en hævning til betaling af privat gæld kun beskattes en gang?…”. Svaret giver ingen mening.

Hvad så, hvis du – uden for virksomhedsordningen – afvikler gælden eller afvikler sikkerhedsstillelsen?

Kan du så eliminere skatten?

Nej. I det sekund sikkerhedsstillelsen opstår eller etableres, da udløses skatten.

Hvad med papirerne i Banken – for eksempel en såkaldt Alskylderklæring:

Skatteministeren udtaler herom, at der ikke sker en beskatning af en sikkerhedsstillelse for privat gæld i en bank under anvendelse af en alskyldserklæring, selvom denne sådan set omfatter virksomhedens aktiver, hvis der samtidig er stillet særskilt privat sikkerhed for HELE den private gæld.

Omvendt: Der vil ske en beskatning af en sikkerhedsstillelse for privat gæld i form af en alskyldserklæring, hvor virksomhedens aktiver står til sikkerhed for den private gæld, hvis der ikke er stillet særskilt privat sikkerhed for HELE den private gæld.

Pas på.

Tænk hvis den særskilte private sikkerhedsstillelse bortfalder, eller falder i værdi.

Overtræk:

Hvad med et ikke-bevilget overtræk kombineret med en alskyldserklæring.

Vil det have skattemæssige konsekvenser, hvis der ikke foreligger en særskilt privat sikkerhed, som skal sikre, at evt. ikke-bevilgede overtræk er sikret.

Ja.

Modregningsadgang pengeinstitut:

Det forhold, at et pengeinstitut har en generel modregningsadgang, er ikke nok til, at aktiver, der indgår i virksomhedsordningen, anses for at være stillet til sikkerhed for privat gæld. Det er dog nødvendigt, hvis indgrebet skal være effektivt, at dette kun er udgangspunktet.

Hvis eksempelvis et arrangement i et pengeinstitut har en karakter, hvor der efter en konkret vurdering er en klar sammenhæng mellem muligheden for kredit i privatsfæren og indestående på virksomhedens driftskonto eller lignende, vil en sådan modregningsadgang kunne anses for at udgøre en sikkerhedsstillelse, f.eks. hvis der ikke er stillet særskilt privat sikkerhed for den private gæld.

Det er ikke muligt at opstillet objektive kriterier for, hvornår der foreligger sådan en sammenhæng. Det vil derfor altid være en konkret vurdering, der afgør, om der foreligger en sådan sammenhæng, at der ses at være en klar sammenhæng mellem muligheden for kredit i privatsfæren og indestående på virksomhedens driftskonto.

Sikkerhedsstillelse? – Er en dispositiv handling nødvendig:

Hvad med udlæg?

Det fremgår ikke af lovforslaget om sikkerhedsstillelsen skal være en følge af en aftale (altså såkaldt viljebestemt pant) eller om sikkerhedsstillelsen kan være en følge af etablering af pant uden samtykke – altså såkaldt retspant, for eksempel udlæg.

Det kan ikke udelukkes at retspantet – altså udlægget kan have skattekonsekvenser.

Det medfører, at SKATs eget udlæg i aktiver i min virksomhedsordning udløser en skattepligt for mig i nuet.

Min efterfølgende indfrielse af skattekravet medfører ikke at skatten bortfalder. Flot i så fald.

Driver jeg personlig virksomhed, og indeholder min virksomhed en række fordringer på kunder, og gør en privatbilskreditor udlæg i disse aktiver, eller kautionerer jeg privat for min søns kassekredit, og gør banken udlæg i min konto for opsparet overskud i virksomhedsordningen, så udløser det skat for mig.

En ting er altså den personlige hæftelse for kreditorerne, men nu er også skattekonsekvenser af sikkerhedsstillelser i spil, såfremt jeg har ret i antagelsen om, at også udlæg er omfattet.

Tiden må vise om jeg har ret.

Satsen for såkaldt rentekorrektion stiger.

»§ 9 a. En gang årligt opgøres en rentekorrektionssats. Ved opgørelsen af satsen finder § 9, 2.-5. pkt., anvendelse. Den herved opgjorte sats oprundes derefter til nærmeste hele procentsats. Satsen kan ikke være mindre end 0 pct

Satsen forøges med 3%, hvilket får virkning fra og med indkomståret 2015. For skattepligtige, som den 11. juni 2014 har påbegyndt indkomståret 2015, har § 1, nr. 1 og 3-5, dog først virkning fra og med indkomståret 2016.

Hvad siger du?

Tror du vores folkevalgte har forstået en bjælde af det de har vedtaget?

Hvordan har du det med lovgivning med tilbagevirkende kraft.

Skal ”tilbagevirkende kraft skæres ud i pap: Du køber en bil i dag. Du betaler registreringsafgift i dag. Om 14 dage ændres reglerne for registreringsafgift, hvorefter du skal betale yderligere 50.000. Det kunne du ikke vide da du købte.

Nej – det er bare ærgerligt for dig.

At betale.

Punktum.