Skattefri Virksomhedsomdannelse:

Skattefri Virksomhedsomdannelse – Det handler om omdannelse af personlig virksomhed

Skattefri Virksomhedsomdannelse af personlig virksomhed (eller omdannelse af enkeltmandsvirksomhed) til et kapitalselskab, for eksempel anpartsselskab, betyder i essens, at indehaveren indskyder både aktiver og passiver i den personlige virksomhed til et kapitalselskab (anpartsselskab eller aktieselskab) som værdi-indskud, også kaldet apportindskud. Indehaveren modtager herefter anparter eller aktier i kapitalselskabet som betaling for indskuddet. Transaktionen eller handling kaldes virksomhedsomdannelse. Virksomhedsomdannelse kan gennemføres skattepligtigt eller skattefrit. Denne artikel handler om den skattefrie virksomhedsomdannelse.

Hvornår skal du overveje at ‘gå over i’ ApS

Hæftelsen.

Det er et svært spørgsmål at besvare entydigt. Når man driver enkeltmandsvirksomhed hæfter indehaveren for virksomhedens drift & ansvar med hele sin formue. Det kaldes personlig hæftelse.

Det diametralt modsatte hertil er hæftelsen via anpartsselskabet. Her hæfter man (som person) kun med det beløb, man har skudt ind. For eksempel 40.000. Selskabet hæfter for resten. Pådrager anpartsselskabet sig et erstatningsansvar, er det alt overvejende udgangspunkt, at kravet kun kan gøres gældende mod anpartsselskabet.

Er hæftelsen i fokus?

Hæftelsen er oftest i fokus hos folk, der driver enkeltmandsvirksomhed. Det er nok meget naturligt at være bekymret for hæftelsen forbundet med at drive virksomheden. Imidlertid bør man som indehaver grundigt vurdere, hvor meget realitet, der er i hæftelsen. Kan man risikoafdække hæftelsen? Skal man være så bekymret?

Hvilken virksomhed driver du?

Det siger sig selv at besvarelsen nok påvirkes af hvilken type virksomhed, man driver. Driver man virksomhed, hvori der indgår store risici. Driver man virksomhed, der i mindre grad er risikabel? I hvilket omfang kan erstatningsansvar ødelægge privatøkonomien. Hvor stort er ansvaret, hvis ansvaret aktualiseres? Hvad kan man begrænse med aftaler med kunder? Kan man indlæse ansvarsbegrænsninger i sine aftaler? Anlæg en seriøs vurdering af, om den personlige virksomhed er rette valg for dig. Sat på spidsen: driver man en coach-virksomhed, hvor man rådgiver folk om de skal sætte kursen mod højre eller mod venstre så er vurderingen nok en anden end hvis man driver en entreprisevirksomhed med eget ansvar for mangler eller ansvar for underleverandører. Jeg ville altid anbefale at entreprise placeres i anpartsselskab.

Varierer indtjeningen?

Har man en virksomhed, hvor indkomsten varierer voldsomt, hvor der er underskud det ene år, og overskud det andet, og løber man ikke en større risiko, så lad det forhold indgå i overvejelsen. En af fordelene ved personlig virksomhed er jo, at underskud i virksomheden kan fradrages i anden personlig indkomst, hvis man er i opbygningsfasen.

Er indtjeningen stabil med overskud?

Har man modsat en virksomhed med god økonomi, pæne resultater og voksende opsparing, så går overvejelsen måske den anden vej, netop fordi man ikke længere modregner nogen underskud, da de jo ikke findes i eksemplet.

Skal man ‘videre’, begynde at ansætte folk, indgå væsentlige samarbejder, have flere ejere, investorer, m.v. så ligger afgørelsen rimelig klar i min verden; man skal kraftigt overveje at komme over i kapitalselskabet – oftest et anpartsselskab – og det gøres via en virksomhedsomdannelse.

Sagt generelt er den skattefri virksomhedsomdannelse yderst relevant, hvis man sidder med noget, der ellers vil udløse en pæn skat.

Det koster jo penge… kan man ikke bare droppe skattefri virksomhedsomdannelse – forstå dette:

Siden 2004 har jeg drevet ditselskab.dk og været partner i Sankt Petri Advokater. Jeg har ikke tal på, hvor mange ‘indehavere’ jeg har talt med om deres overvejelser om at gå fra enkeltmandsvirksomhed til anpartsselskab. Og fælles for de fleste er følgende:

Den farlige tanke

- ‘Jeg har drevet virksomhed i et par år, og vil bare lukke og slukke og køre videre i nyt aps…’

- ‘Virksomhed har nogle faste kunder. Der kommer nye til. Jeg har lige fået en stor aftale. Nu skal der ansættes nogle folk…’

- ‘Ja, jeg har levet af virksomheden, jeg har ikke haft job sideløbende..’

- Ja, jeg har faktisk tjent mere end jeg ville tjene i et tilsvarende job….’

- ‘Jeg vil da bare stifte et nyt anpartsselskab, og så fortsætte deri..’

Vil du gerne betale skat 3 gange af det samme beløb?

Jo, det kan man da godt – hvis man gerne vil betale en masse skat..

Og her begynder de fleste at lytte..

Det første man skal forstå er: Din virksomhed har værdi..

- Når man driver en personlig virksomhed, så sidder man ofte med værdier man har bygget op.

- Virksomheden har en værdi, selvom man måske ikke tror det.

- Alt det man har investeret i (og trukket fra i skat), det har en værdi (Håndværker: Hele massen af alt dit værktøj f.x.)

- Kunderne – de kan da sagtens have en værdi..

- Etc.

Det næste man skal forstå er: Du flytter værdier = skat

- Den beskrevne handling betyder at man flytter den værdi ‘fra sig selv’ og ’til anpartsselskabet’.

- Og den handling / flytning er ‘skatterelevant’.

- Handlingen kan udløse skat.

- Handlingen kan udløse skat for dig som indehaver

- Handlingen kan udløse skat for anpartsselskabet

- Det løser ingenting at du ‘lige så stille’ løfter det ind i selskabet over tid

- Det løser ingenting at du driver den personlige virksomhed videre, efter du har oprettet anpartsselskabet

- Skat er ikke idioter.

- Tror du virkelig at Skats algoritmer er så tåbelige, at de ikke kan ‘se’ at du er blevet ejer og direktør i et anpartsselskab, der laver præcis det samme som din personlige virksomhed.

- Tror du virkelig ikke at Skats algoritmer kan se, at din personlige virksomhedsindkomst er faldende, medens i dit nye selskab er stigende?

- Hvor svært mon det kan være

- Det handler altså kun om opdagelsesrisiko, og det rådgiver vi sjovt nok ikke om.

- Og når skat opdager det, er der INGEN kære mor, da de allerede i lovgivningen har stillet en mulighed op som du kunne have anvendt – bum.

- Lidt samme tanke som: Du får en bøde for at køre 130, hvor du må køre 110, uanset du ikke har set skiltet .

Det sidste man skal forstå er følgende: Du skal betale skat – op til tre gange

- Når Skat opdager at man har gjort ovenstående – (ikke hvis, ‘når’) – så sker i essens følgende:

- Vi værdiansætter lige din virksomhed til 400.000 kr.:

- Skat siger til dig: Hey: du skal stilles som om du havde solgt for 400.000. Så vi hæver lige din personlige indkomst med 400.000 kr. Så hvis du betaler topskat, så får du lige en skatteregning på mere end 200.000… fantastisk

- Så siger Skat til dit selskab: Hey selskab: Du burde have betalt 400.000 for virksomheden – det gjorde du ikke, og da eneste årsag til at du ikke betalte er, at ejeren er dig, så skal selskabet betale skat af 400.000. Det er lidt under 100.000

- Super start

- Åh ja: Du har ikke liiige 200.000, så du skal hæve de 200.000 i selskabet – tja, så skal du lige betale skat af de penge du hæver.

- 3 gange skat af det samme – super.

Det er problemstillingen – det er skat x 3 vi gerne vil undgå

Hvordan undgås 3 x skat?

Hvis du har læst info-boksen forstår du, hvorfor det er relevant at spørge: Er der en lovlig metode til at undgå det? Er det noget for mig? Hvad betyder det? Hvordan gør man? Hvem kan hjælpe? Hvordan kommer man videre? Hermed er du introduceret overvejelsen:

Din Skattefrie virksomhedsomdannelse:

Se f.x. denne video:

Her får du en videopræsentation af problemstillingen. Inden du ser videoen, skal du være OBS på at dette site har eksisteret siden 2004; og at videoen er af ældre dato. De overvejelser jeg gør gældende, i videoen er dog fortsat gældende, men kapitalkrav, skatteprocenter, m.v. kan være ændret.

Grundlaget for Skattefri virksomhedsomdannelse?

Lovgrundlaget

Lovgrundlaget hedder ‘Lov om skattefri virksomhedsomdannelse’ og stammer helt tilbage fra 1983, hvor man fastlagde det enkel princip, at det anpartsselskab, der modtager den personlige virksomhed, fuldstændig træder ind i indehaverens skattemæssige sted. Det kaldes skattemæssig succession; og det betyder at anpartsselskabet så at sige overtager økonomien i den tidligere personlige virksomhed fra starten af den personlige virksomhed. Skattemæssigt. Regnskabsmæssigt overtages virksomheden fra en senere skæringsdato.

Skattemæssig overtagelse – men hvad med alt det andet?

Læg mærke til at det handler meget om skat. Det handler ikke om ‘alt det andet’.

Hvad med historikken i min virksomhed?

For eksempel de aftaler, du som indehaver, har indgået med dine kunder – hidtil. De aftaler du har med en erhvervsudlejer. De aftaler du har med kunder. De forpligtelser du har. garantier. Ansvar for hidtidige leverancer. Al driften indtil du gennemfører den skattefrie virksomhedsomdannelse, den ligger hos dig. Det samme gælder ansvaret og hæftelsen.

Hvad med hidtidigt ansvar?

Du kan altså ikke slippe ud af hidtidigt ansvar. Har du bygget et hus som håndværker gennem din personlige virksomhed, så har du – som person – ansvaret for mangler. Og det har du også efter virksomhedsomdannelsen. Det er jo ‘dig’ bygherren har indgået aftale med. Sådan er det jo.

Med virksomhedsomdannelsen, opnår du mulighed for at lade anpartsselskabet indgå nye aftaler med nye kunder – fremadrettet – og alt ansvar derefter, det ligger i anpartsselskabet og ikke hos dig.

Du kan med andre ord ikke fjerne hæftelsen for historikken, du kan kun håbe på, at hæftelsen ikke aktualiseres.

Det er også derfor du skal være OBS på dit valg af selskabsform, og tænke over, hvornår det er relevant for dig at skifte til anpartsselskab.

Mere om Skattemæssig succession:

Anpartsselskabet indtræder i din (skattemæssige) stilling

Anpartsselskabet overtager økonomien i din virksomhed skattemæssigt helt fra du startede virksomheden.

Anpartsselskabet indtræder (overtager) i din skattemæssige stilling.

Selskabet bliver efter omdannelsen beskattet på dette grundlag. Det betyder helt lavpraktisk, at når Selskabet senere overdrager de aktiver Selskabet har modtaget ved virksomhedsomdannelsen, så bliver anpartsselskabet beskattet med det udgangspunkt.

Har du købt aktiver for 100.000 i købesum 2 år før, så overtager anpartsselskabet aktiverne til den købesum i forbindelse med den skattefrie virksomhedsomdannelse; og ikke til den værdi de har i dag. (Ad afskrivninger: Normalt afskrives værdien af aktiver jo over tid, og ved den skattefrie virksomhedsomdannelse overtager anpartsselskabet det afskrivningsgrundlag, der er på tidspunktet for den skattefri virksomhedsomdannelse. Selskabet fortsætter altså med at afskrive på aktiverne med udgangspunkt i skæringsdagen.)

Eksempel: Kassevognen

Har selskabet således overtaget en nedskrevet kassevogn, opstår der altså ikke et “nyt” afskrivningsgrundlag på bilen i forbindelse med omdannelsen. Bilen overtages på den “niveau” den er nedskrevet til.

Selskabet overtager den gamle købesum

Når anpartsselskabet på den måde ‘overtager’ den oprindelige købesum, og overtager aktivet til den nedskrevne værdi (efter afskrivninger) så udskydes den skat du egentlig skulle have betalt på skæringsdagen ved overgangen til selskabet til den dag anpartsselskabet senere sælger aktivet.

Hvis nu aktivet var en fast ejendom, der er steget i værdi siden købet, og ejendommen føres ind i anpartsselskabet i forbindelse med den skattefrie virksomhedsomdannelse, så bliver selskabet beskattet af den avance som selskabet senere oplever, når selskabet sælger ejendommen videre. Og avance (eller profitten) beregnes jo som forskellen mellem, hvad man har købt ejendommen for i sin tid, og det man så opnår som salgssum ved salget. Købesummen ved det oprindelige køb er det relevante tal, og ikke værdien ved den skattefrie omdannelse.

Indehaveren (dig) bliver altså ikke beskattet ved at flytte ejendommen over i selskabet. Det er en naturlig følge af, at selskabet jo netop overtager beskatningen. Beskatningen udskydes. Du bliver ikke umiddelbart beskattet. Skatten udskydes – mere herom nedenfor under beregningen af anparternes anskaffelsessum.

Hvad modtager du i “betaling” for din virksomhed?

Du modtager anparterne i selskabet

Når du indskyder din virksomhed i anpartsselskabet, skal anpartsselskabet betale dig. Som betaling for, at du overdrager ejerskabet af virksomheden, udsteder selskabet anparter i selskabet til dig, og det er disse anparter du modtager som betaling. Selskabet må kun betale dig med anparter. Du kan ikke få ‘penge’ eller tilgodehavender ud af omdannelsen. (Det kunne du i gamle dage. Det er slut.)

Eksempel:

Den personlige virksomhed er 300.000 værd. Du modtager ikke betaling med 300.000 fra anpartsselskabet, men du modtager anparterne i anpartsselskabet , og de har en værdi på 300.000. Denne betaling til dig er skattefri for dig – umiddelbart.

Skattefri – umiddelbart ??

Hvorfor skriver jeg hele tiden, at man ikke betaler skat af det umiddelbart. Det er fordi skatten reelt udskydes til det senere tidspunkt, hvor anparterne (som du modtager) senere sælges (afstås) af dig.

Det afgørende i den forbindelse er sådan set ikke hvilken værdi anparterne har, men hvad man har ‘givet for dem’. Som jeg beskrev ovenfor beskattes man af forskellen mellem, hvad man har købt ind til (anskaffelsessummen) og hvad man senere sælger for (afståelsessummen). Og her kommer noget interessant:

Man skal beregne anparternes anskaffelsessum (Købesummen)

I forbindelse med eksemplet ovenfor kan du sikkert godt forstå, at de anparter du modtager er 300.000 værd, når du netto indskyder noget, der netop har en værdi på præcis 300.000 på det tidspunkt, hvor du indskyder virksomheden. Men anparterne er måske nok 300.000 værd, men denne værdi udtrykker (desværre) ikke nødvendigvis din købesum.

Beregningen af anskaffelsessummen er en ‘teknisk’ beregning

Købesummen – også kaldet anskaffelsessummen skal beregnes skattemæssigt.

Teknikken:

- Først skal man tage udgangspunkt i, hvad du har givet for aktiverne (der danner grundlag for de 300.000).

- Ovenfor omtalte jeg køb af aktiver for 100.000.

- Herefter skal man vurdere, hvilken værdi aktiverne har, i det øjeblik du overleverer dem til anpartsselskabet (som led i den skattefri virksomhedsomdannelse). Det er den aktuelle handelsværdi. Vi fastholder de 300.000.

- Herefter skal man ‘bare beregne’, hvad du så ville have tjent i avance/profit, hvis du havde solgt aktiverne helt normalt til anpartsselskabet.

- I dette eksempel ville du jo have tjent 200.000 (forskellen mellem købesummen på 100.000 og værdien på 300.000.)

- Havde du solgt (skattepligtigt), skulle du have betalt skat af de 200.000.

- Vi kalder derfor de 200.000 for din ‘skattepligtige avance’.

Når man skal beregne din anskaffelsessum på anparterne i selskabet (som jo regnskabsmæssigt svarer præcis til værdien af det du har skudt ind (ovenfor 300.000)) så trækker man (skattemæssigt) simpelthen den avance fra i den samlede handelsværdi på det du skyder ind i selskabet. I eksemplet er anparterne herefter skattemæssigt anskaffet til 100.000.

Hvad medfører den nedjusterede anskaffelsessummen?

Jo når anskaffelsessummen på anparterne (skattemæssigt) teknisk bliver mindre, og faktisk har en højere værdi på omdannelsesdagen og i øvrigt forhåbentligt stiger i værdi fremadrettet (fordi du driver virksomheden videre og fremad) fordi virksomheden bliver en succes, jo større latent skat (udskudt skat) ligger der allerede på omdannelsesdagen på anparterne, og den skat vokser frem til det tidspunkt, hvor du exitter selskabet – det senere salg af anpartsselskabet.

Jo mere anpartsselskabet stiger i værdi, jo mere kommer du til senere at betale i skat senere ved det senere salg. Den skat du betaler senere består således at to dele: dels den udskudte skat, og dels af den skat, der opstår som følge af værdistigningen fra omdannelsen og frem.

Men til gengæld skal skatten jo først betales på det senere tidspunkt, hvor du rent faktisk sælger anpartsselskabet til en ny køber.

Vigtig pointe: Hvad nu hvis driften går konkurs efter virksomhedsomdannelsen?

Ovenfor beskriver jeg, at skatten først skal betales på det tidspunkt, hvor du senere sælger. Det er ikke helt præcist. Skatten kommer til betaling, når du ‘afstår’ anparterne. Det skatteretlige afståelsesbegreb er videre end begrebet salg. Det betyder bl.a. at den udskudte skat kan komme til beskatning i tilfælde af konkurs – efterfølgende.

Beregningen er vigtig

Nu er det her gjort super enkelt, men du skal vide, at man i forbindelse forbindelse med gennemførelsen af den skattefri virksomhedsomdannelse skal beregne værdien af anparternes “anskaffelsessum”, og at denne beregning afhænger af en række faktorer forbundet med værdiansættelsen af din hidtidige enkeltmandsvirksomhed, og at det kan være ret kompliceret. Beregningen afhænger af om du har anvendt virksomhedsordningen eller ej. Og mulighederne er forskellige for dig i disse forskellige situationer.

Mere om opsparet overskud

Har du for eksempel et stort opsparet overskud påvirkes “anskaffelsessummen”. Opsparet overskud udtrykker jo en opsparing i din personlige virksomhed, der kun er beskattet foreløbigt – fordi du anvender virksomhedsordningen.

Lad os sige at du har drevet personlig virksomhed i flere år med succes. Du har sparet op, og du har anvendt VSO (Virksomhedsordningen). Du har derfor en såkaldt konto med opsparet overskud på – lad os sige 2,3 mio. Kontoen udtrykker det overskud du ikke har hævet til din privatøkonomi, hvorfor du kun har betalt en acontoskat.

I forbindelse med den skattefrie virksomhedsomdannelse har du to muligheder:

Enten kan du vælge at lade det opsparede overskud medregne til din personlige indkomst i omdannelsesåret (og betale fuldkommen vanvittigt meget top-skat) eller du kan lade konto for opsparet overskud indgå i virksomheden. Hvis du lader de 2 mio. indgå i virksomheden, går opsparingen direkte ind og påvirker beregningen af din anskaffelsessum på anparterne krone for krone. (Husk indeståendet på konto for opsparet overskud er efter a conto virksomhedsskat). Det medfører selvfølgelig, at anskaffelsessummen i eksemplet reduceres med 2,3 millioner, og den kan sagtens blive negativ. (Men kun hvis du anvender virksomhedsordningen – ellers kan den ikke blive negativ, dvs. det kan den godt, men så kan du ikke anvende reglerne om skattefri virksomhedsomdannelse.) Når opsparet overskud indskydes i virksomheden, så skyder du således den skat, der ellers skulle betales i forbindelse med en umiddelbar hævning af det opsparede overskud.

Mere om negativ anskaffelsessum (for nørder)

Aktiernes eller anparternes anskaffelsessum opgøres til det kontante beløb, som ville være opnået ved sædvanligt salg af virksomheden (handelsværdien) med fradrag af skattepligtig fortjeneste, der ville være konstateret ved et sådant salg. Opgørelsesmetoden medfører, at der kan opstå negative anskaffelsessummer ved omdannelsen, f.eks. hvis der er sket belåning af skattepligtige værdistigninger. En negativ anskaffelsessum er udtryk for, at virksomhedens skattemæssige passiver og latente skattepligtige fortjenester er større end handelsværdien af virksomhedens skattemæssige aktiver. Ved at kræve, at anskaffelsessummen ikke må være negativ, begrænses størrelsen af den gæld, som kan inddrages under omdannelsen, efter en objektiv regel. En ejer kan herefter alene belåne den nedskrevne værdi/anskaffelsessummen af de aktiver, der indskydes i virksomheden. Det er imidlertid ikke muligt at belåne værdistigningerne på aktiverne og samtidig indskyde lånet i selskabet. Har ejeren anvendt virksomhedsordningen i året forud for omdannelsen, kan loven anvendes på trods af en negativ anskaffelsessum. Baggrunden herfor er, at eventuel privat gæld er udlignet inden omdannelsen som følge af gældende regler om udligning af en eventuel negativ indskudskonto.

Hvis indehaveren af den personlige virksomhed ikke har anvendt VSO i året før omdannelsesåret, hvorefter anskaffelsessummen ikke må være negativ, er det et komplet fuck up, hvis en senere beregning fra Skat viser, at anskaffelsessummen faktisk bliver negativ. Så er reglerne ikke opfyldt, og den umiddelbare konsekvens er, at den skattefrie virksomhedsomdannelse ikke er skattefri. Heldigvis finder vi dog denne regel i § 4, stk. 5., 2. pkt.: Indebærer denne ansættelse eller skatteansættelsen af ejeren i øvrigt sådanne ændringer, at betingelserne i § 2, stk. 1, nr. 5, ikke er opfyldt, kan lovens regler uanset dette anvendes, såfremt ejeren udligner den negative anskaffelsessum eller et negativt indestående på indskudskontoen ved indbetaling til selskabet senest 1 måned efter told- og skatteforvaltningens meddelelse om, at § 2, stk. 1, nr. 5, ikke er opfyldt.. NB: Bestemmelsen dækker dog kun de tilfælde, hvor den negative anskaffelsessum skyldes skattemyndighedernes ansættelse af anskaffelsessummen – ikke de tilfælde, hvor summen allerede beror på ejerens egen opgørelse og værdiansættelse.. (Så må der søges dispensation.)

Beregningen af den rette anskaffelsessum er vigtig. Derfor er det vigtigt at anvende rådgivere, der formår denne beregning.

Du skal – også – bruge en revisor.

Det er ikke nok, blot at have en advokat – det er ‘både og’…

Da du hidtil har drevet personlig virksomhed, er det jo ikke sikkert, at du har haft en revisor hidtil. Eller du har måske haft en revisor, der hverken er registreret eller statsautoriseret (godkendt). Du skal derfor sørge for nu at vælge en revisor, der har tilstrækkelig erfaring med disse opgaver. I forbindelse med drøftelser om disse sager samarbejder vi med revisorer over hele landet.

Hvis du ikke har en revisor, kan vi altid henvise dig til en revisor.

Da vi har serviceret klienter i hele Danmark, kender vi rigtig mange gode revisorer rundt i landet. Vi påtager os ikke ansvaret for pågældendes leverancer i din sag, og du indgår derfor altid aftaler med pågældende revisor selv.

Betingelser for skattefri virksomhedsomdannelse

Overordnede betingelser

Hvad angår Selskabet og personen gælder overordnet følgende betingelser:

- fuld skattepligt i Danmark for begge parter.

- kun virksomhedsomdanne skattefrit ind i et dansk anpartsselskab eller et dansk aktieselskab.

- Selskabet kan etableres i forbindelse med omdannelsen, men det kan også godt eksistere i forvejen.

- Virksomheden skal være en “rigtig” selvstændig erhvervsvirksomhed.

- Du kan ikke omdanne en såkaldt hobbyvirksomhed.

- Man skal omdanne hele virksomheden.

- Man kan holde fast ejendom udenfor.

- Du skal ende med at blive eneejer af selskabet – du kan ikke omdanne ind i en anden virksomhed.

- Du kan kun gennemføre en skattefri virksomhedsomdannelse i perioden 01.01 – 30.06 i et kalenderår.

- Regnskabsmæssigt får selskabet virkning fra 01.01.

- Alt det du har tjent i perioden 01.01 og til omdannelsen beskattes i selskabet

- Driver ejeren flere virksomheder på omdannelsesdatoen (altså 01.01), og anvendes virksomhedsordningen, er det dog en betingelse for at kunne anvende lovens regler på trods af en negativ anskaffelsessum, at ejeren samlet omdanner virksomhederne (*** fra 01.01.2020 *** Med andre ord: Det er ikke længere muligt at gennemføre virksomhedsomdannelser skattefrit hvor en af flere virksomheder sælges fra eller påbegyndes i perioden mellem omdannelsesdatoen og datoen for omdannelsens gennemførelse senere på foråret.)

Told- og skatteforvaltningen (Skattestyrelsen) påser, at betingelserne for at anvende lovens regler er opfyldt, og foretager ansættelse af anskaffelsessummen for aktierne eller anparterne. Derfor er det også en betingelse, at man indsender senest 1 måned efter omdannelsen kopi til told- og skatteforvaltningen af de dokumenter, der i selskabslovgivningen er foreskrevet udarbejdet i forbindelse med den skattefri omdannelse, en opgørelse over anskaffelsessummen for aktierne eller anparterne samt dokumentation for, at selskabet er anmeldt til registrering i Erhvervs- og Selskabsstyrelsen, eller at overdragelsen til et allerede eksisterende selskab har fundet sted-

Hvem skal hjælpe dig – revisor & advokat

Advokaten – gerne en, der har prøvet det før.

Det kræver juridisk indblik at komme i mål med en skattefri virksomhedsomdannelse. Ud over det du har læst, kræver det erfaring og snilde at nå i mål og hjælpe dig på plads på den rette måde. Her er det et gode at have prøvet det før, og være en erfaren tovholder på sagen. Vi skal drøfte sagen med revisor, vi skal skabe selve selskabet og alle relevante dokumenter, og vi skal sørge for at selskabet kommer på plads. Normalt står vi for anmeldelse til Erhvervsstyrelsen, hvorimod revisor står for anmeldelse til Skattestyrelsen.

Revisor – gerne en der har prøvet det før

I forbindelse med sagen fremgår tydeligt af ovenstående, at du skal have fat i en revisor, der kan regne. Det skal være en godkendt revisor, der skal anvendes. Han skal bl.a. udforme en såkaldt vurderingsberetning og en åbningsbalance og lave beregningen af anskaffelsessummen. Disse dokumenter skal anvendes i processen.

Det er meget vigtigt, at dokumenterne er korrekte – er der for eksempel ikke er aktiver, der glemmes.

Er der ting du skal tænke på, forinden du omdanner?

Ja, det er der.

Du modtager et helt nyt CVR nummer på det selskab, der bliver resultatet af omdannelsen. Den gamle personlige virksomhed opløses i forbindelse med omdannelsen. Dette giver anledning til en række overvejelser:

- Alle kontraktforhold som den personlige virksomhed hidtil har haft, og som du har hæftet for personligt, skal overføres til selskabet. I mange tilfælde er det uproblematisk, men du skal på den anden side tænke og få undersøgt, om det kan give problemer – og disse tanker skal du gøre INDEN omdannelsen.

- Alle leverandører til virksomheden skal acceptere skiftet fra dig og din virksomhed til selskabet! Det gælder naturligvis banken og de ansatte, men også banale leverandører af el, vand, varme og varer, telefon, internet etc.

- Det gælder også udlejer. Og her skal du undersøge forholdet i lejeaftalen. Såfremt udlejer for eksempel får ret til at hæve huslejen ved lejerskifte, så kan du EFTER omdannelsen opleve, at din husleje stiger. Derfor bør vi læse din lejekontrakt INDEN omdannelsen.

- Det gælder også alle dine løbende kontraktforhold. Er du IT Konsulent og har en fortløbende aftale, kan denne fortløbende aftale kun overføres til selskabet såfremt kunden aktivt ACCEPTERER dette. Du kan altså ikke bare nøjes med en mail.

Du skal med andre ord gennemføre en komplet analyse af ALLE din virksomheds aftaler, lave en tjekliste, kontakte dem alle, og bekræfte aftaler om, at de overføres til dit kommende selskab.

Eksempler på dumme sager:

Den frasolgte ejendom til konen:

Tømren drev tømmervirksomhed og drev udlejningsvirksomhed. Tømren ville gerne virksomhedsomdanne i omdannelsesåret 20XX. Det skal så gøres i perioden 01.01.XX til 30.06.XX. Det gennemføres på en dato indenfor det interval, og omdannelsesdatoen er så 01.01.xx. I april XX solgte Tømren ejendommen til konen. Skattefri virksomhedsomdannelse kunne ikke gennemføres i 20XX da begge virksomheder var indregnet pr. 31.12. året før, men ikke på gennemførelsestidspunktet i 20XX.

Hvis den skattefri virksomhedsomdannelse var gennemført, selskabet stiftet og dokumenterne blev sendt ind, så ville den skattefri omdannelse ikke opfylde regelsættet, hvorfor det man troede var skattefrit ville blive skattepligtigt. Og nej, det kan ikke gøres om.

Det rigtige råd var: du skal vente til næste år.

Den glemte anmeldelse til Skattestyrelsen

Sagen, der var anlagt af omdanneren af en personligt ejet virksomhed, angik om sagsøgeren opfyldte betingelserne for gennemførelse af en skattefri virksomhedsomdannelse, herunder om sagsøgeren kunne få en dispensation for en fristoverskridelse i forbindelse med indsendelse af dokumenter til skatteforvaltningen. Retten fandt, at sagsøgeren ikke kunne få dispensation for fristoverskridelsen. Betingelserne for gennemførelse af en skattefri virksomhedsomdannelse var således ikke opfyldt. Herefter fandt retten, at sagsøgeren ikke havde godtgjort, at virksomhedsomdannelsen var lagt klart frem for skattemyndighederne. Bl.a på den baggrund blev Skatteministeriet frifundet. Omdannelsen blev frifundet (SKM2022.25.BR) – citat: ”… Der er indledt en erstatningssag mod revisorerne. Hans advokats opfattelse er, at han har en god sag i den sammenhæng. JW har imidlertid ingen forsikring. LG har en forsikring, men han ved ikke, hvor meget man kan få ud af forsikringen i forbindelse med erstatningssagen. Forhåbentlig er det hans fulde tab. Han drøftede ikke nærmere med revisorerne, hvad der skulle omdannes. Han gik ud fra, at det var alle aktiver, der skulle omdannes, herunder også at hans ejendomme skulle ind i ApS’et. ..” Du kan læse mere her.

Hvad så nu?

Hvis du er tændt på tanken om at omdanne din personlige virksomhed til et anpartsselskab, så kan du tage kontakt. Send en mail om dine planer, så sætter vi et møde op sammen med dig og din revisor. Det kan sagtens være et telefonmøde/teams etc., hvis du ikke lige bor i nærheden af København.

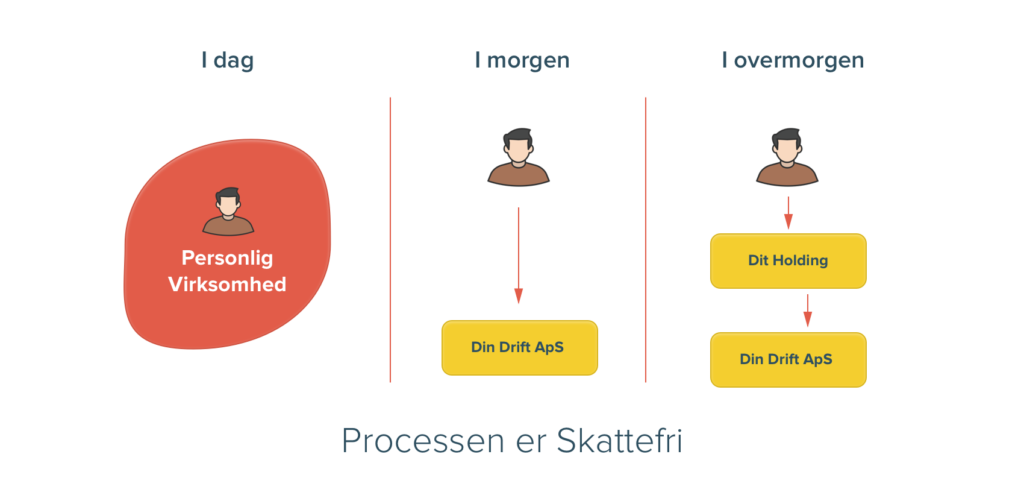

Kan du kombinere med et holdingselskab oven på det kommende anpartsselskab?

Ja

Ja. Vi gennemfører umiddelbart efter omdannelsen, en skattefri ombytning, hvorved dit nye holding fremkommer.

Hvorfor skal jeg vælge holdingselskab ’til’?

Det afhænger af en række faktorer, om der er en pointe i at vælge et holdingselskab ’til’, nu hvor vi er i gang.

Jeg vil opfordre dig til at læse denne dedikerede artikel om netop de 6 tunge pointer for, hvorfor..

Hvad er en skattefri anpartsombytning

En skattefri ombytning betyder, at man bytter de anparter, men netop har fået i betaling for virksomhedsomdannelsen, med nye anparter i et nystiftet holdingselskab.

Se den dedikerede video om ombytning her:

Og læs den dedikerede artikel her

Tak, Bjarne.

Godt initiativ, Jacob. Der er for mange virksomheder som ikke har overvejet disse muligheder, og derfor løber unødig risiko eller overser nogle af sine muligheder.

Det er helt rigtigt. Det er derfor det er meget vigtigt at få en samlet set ordentlig vurdering FØR man bare kaster sig ud i omdannelsen; og det er væsentligt at vælge en revisor, der har prøvet det før.

Man bør måske lige bemærke at skulle firmaet risikere at skulle gå den tunge vej og lukke eller gå konkurs – hvor man ikke får nogen økonomisk gevinst med sig, kan det have fatale konsekvenser.

Anskaffelsessummen der blev angivet ved omdannelsen også udløser stadig beskatning. Har prøvet det på egen krop, hvor firmaet gik konkurs og jeg havde “glemt” alt om anskaffelsessummen, der udløste en personlig restskat på kr. 275.000.

Har erfaret efterfølgende det kunne have været forhindret ved samtidig at oprette et holdingselskab som mellemled.